当前中国的投资市场,充斥着许多“绝对论”的投资者,房价在涨,他们就觉得房价会一直涨下去;股票在跌,他们就觉得会一直跌下去。但是回顾历史我们发现,05-07年的A股大牛市催生了一大批暴发户,而08年至今的楼市又催生了另一批暴发户。股民在哀叹自己被套在6000点的时候,是不是也时常幻想着当年把股市上赚到的钱投到楼市上会怎样?这一期财经我们就介绍这样一种教您如何在周期轮转中配置资产的方法。

|

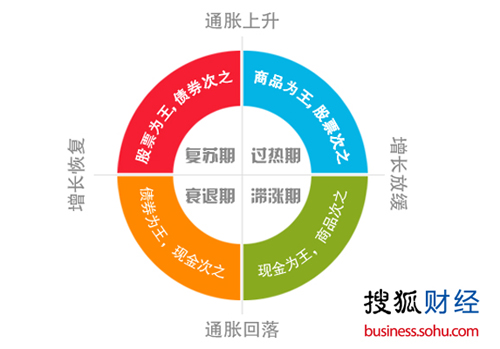

上图的名字叫做“美林时钟图”,是一个非常实用的指导投资周期的工具。我们知道,经济的发展是有周期性的,有时候经济形势好,股价、房价都飙涨,炒股炒楼的都赚钱;有时候经济形势不好,做什么都亏钱,反倒是有些拿闲钱买了债券的老头老太太赚了。当经济形势在好与坏之间的来回波动时,投资者该怎样配置自己的资产呢?

“美林时钟图”把经济运行分为四个周期,分别为复苏期、过热期、滞涨期和衰退期。

在第一个周期复苏期,因为刚刚经历过衰退,物价都还处于较低水平,企业生产原材料成本也就很低,又由于经济复苏,市场的购买力开始增强,“低成本+好销量”的双重效应让企业利润大幅增长。企业业绩的持续上升首先影响的是企业的股票,一两家公司业绩的增长也许不会影响股市,但当大多数企业业绩都开始大幅增长时,大盘便会出现一波行情。这个时期,股市的收益率是最高的。另一方面,由于刚经历过衰退,政府为了刺激经济将利率降到了较低的水平,一些长期债券能持续提供较高的利率,这时候性价比高,也具有良好的投资价值。

随着经济的持续复苏,经济开始进入了过热期,这时候股市已经杀红了眼,连扫地大妈都开始炒股了。因为大部分人都赚了钱,消费需求大量增长,买房的、买车的、旅游的人越来越多,这个时候商品生产逐渐跟不上消费的增长,想必许多人还记得06-07年的时候,很多城市都开始拉闸限电,钢材供不应求,到后来房子也限购了。这个时候,最赚钱的当然是那些手里有商品的,有房的、有煤的、有钢材的、有酒的,这个时候到了最赚钱的时候。而股票呢?随着物价越来越贵,手头有资源的比方说采煤的、挖矿的这个时候当然是赚翻了;而对于下游的企业,原材料成本越来越高,企业的利润变得越来越低,业绩增长开始放缓,股价涨势也逐渐疲软。这一时期,债市和现金都不是好的选择,通胀率高,钱放债市收益率可能还没有通胀高,现金就更差了。

经济进入过热期以后,通胀率开始居高不下,老百姓生活成本越来越高,消费欲望开始降低,企业产品面临“高成本+销路不畅”的情况,业绩开始下滑。因为股市炒的是预期,虽然企业目前还没出现业绩大降的情况,但投资者预期企业情况会越来越差,企业股价开始暴跌。又由于在经济过热期人们将大量的资金投资到房地产等长期项目上去,这些人不相信房价会跌,因此在滞涨期房价依然坚挺,物价仍然居高不下。在这一时期,因为经济越来越不稳定,物价又非常高,做一些长期投资项目风险已经越来越大,股市和长期债市已经不适合投资。但这个时候企业老板都面临一个问题,就是缺流动资金,因为之前投入过大,而现在经济形势又不好,现在都急缺钱周围。因此,拥有现金的人在这段时间能轻松赚钱,将钱借给一些企业老板周转几天,甚至把钱借给银行(比如余额宝),都能轻松赚钱。当然,这一时期房地产也还没有崩盘,也有一定投资机会。

滞涨期持续一段时间之后,老百姓的消费欲望开始持续下降,钢价、煤价、房价都开始下跌,这时候经济开始进入衰退期。这个时期,由于经济衰退物价走低,去投资股票和买房肯定已经不合适了,持有现金虽然具有相当的保障,但由于企业借短钱的欲望也越来越低,短期贷款的利率开始越来越低。这个时候,一些长期债券开始具有优势,由于利率固定,能够使投资者在大家都亏钱的时候还能稳赚。

说了这么多,可能很多读者会问,这理论能分析中国的经济么?中国由于股市历史还不够长,看不出好几个周期的轮转,但是已经有很明显的几个阶段的特征。05-07年,是很明显的复苏期的经济特征,股市暴涨,股市暴涨末期楼市开始上涨;07-08年,受国际金融危机的影响,股市崩盘,楼市也受到一定影响,但自08年以后,楼市暴涨了好几年,可以清晰的看出第二阶段的特征;但是随着楼市的暴涨,是持续的高通胀率,逐渐的,企业开始支撑不住,从12年就开始传出越来越多企业破产的消息,这表明经济周期至少进入了滞胀阶段。

当然,这只是一个经济周期划分的理论,没有人知道每一个周期持续的时间是多久,日本的衰退期持续了20年也没结束。对于目前的中国,有人说已经进入了第四个周期衰退期,有人说还没进入衰退期,甚至有人说现在复苏期还没结束。究竟处于哪个时期,还得读者自己判断。不过不管怎样,读者应该问这样几个问题:企业赚钱吗?物价高吗?觉得企业赚钱,买股票、债券;觉得物价高,买余额宝这样的短期理财;觉得物价越来越低了,快把房子抛了吧。